- к-Темы

- 28.09.21

Глаза боятся, а руки делают

Как малые предприятия, работающие на рынке социологических и маркетинговых исследований, пережили первый пандемический год

Год назад авторитетные эксперты прочили исследовательской отрасли радикальное сокращение: ожидалось, что до 30% компаний в региональном сегменте, а это в основном представители малого бизнеса, прекратят свое существование. Проведенное по итогам первого пандемического года комплексное исследование показывает, что массовой смерти бизнесов в отрасли не произошло. С рынка ушли буквально единицы – порядка 1% игроков. Как компаниям удалось остаться на плаву в сложный пандемический год, видно из доклада по итогам последней волны ежегодного исследования «Рейтинг исследовательских компаний (РИК)».

Исследовательская отрасль – одна из немногих отраслей российской экономики, которая регулярно проводит самодиагностику. Конечно, ассоциации и союзы существуют почти во всех отраслях, и время от времени они заказывают внутриотраслевые исследования. Но как бы тщательно ни подходили заказчики и исполнители таких проектов к формулированию проблем, целей и задач, это не может сравниться с ситуацией, когда исследование проводится самими участниками отрасли, являющимися по совместительству профессионалами в этой сфере. Исследование «РИК», проводимое Ассоциацией «Группа 7/89», – тот уникальный случай, когда профессионалы изучают состояние собственного бизнеса, собственной бизнес-среды. Причем это изучение ведется по устоявшейся, валидированной методике. Особенность РИКа, первая волна которого прошла еще в начале 2000-х, состоит в том, что это исследование охватывает практически все работающие на рынке компании (это скорее сплошное исследование с определенным уровнем неответов, чем выборочное).

Региональный малый бизнес в фокусе РИКа

В этом году прошла 16-я волна РИКа. Традиционно результаты исследования представляются в двух больших докладах. Первый описывает отраслевых игроков федерального уровня и то, как их оценивают региональные участники рынка. Второй сфокусирован на самочувствии более многочисленных игроков регионального звена, большинство из которых – малые и микропредприятия. Для проекта «Социология малого бизнеса» больший интерес представляет второй доклад. Особую ценность исследованию этого года придает то, что в нем впервые зафиксированы тренды, обусловленные пандемией. (Полевая часть РИКа проводится каждый год в марте – апреле, поэтому в 2020 году были зафиксированы лишь самые первые опасения, ожидания игроков исследовательского бизнеса, связанные с надвигавшейся пандемией.)

Главной интригой исследования «РИК-2021» стала проверка гипотезы, высказанной весной 2020 года директором по развитию партнерской сети ВЦИОМ Снежаной Николовой. Она тогда написала:

«Фактически все региональные компании, не имеющие CATI-центров* и не использующие методы онлайн-исследований, поставлены на грань выживания. Думаю, что часть региональных компаний, к сожалению, уйдет с рынка. По моим оценкам, до 30% региональных компаний в ближайшие полгода могут прекратить свое существование. Что самое обидное, могут пострадать компании, работающие более 10–15 лет на рынке и специализирующиеся на face-to-face…**»

*CATI-центр – подразделение исследовательской компании, занимающееся телефонными опросами. От англ. Computer-assisted telephone interview – компьютеризированное телефонное интервью. Также называются звонковыми центрами или кол-центрами (от англ. call – звонок).

**Face-to-face («лицом к лицу») интервью – личное интервью, метод социологического опроса, при котором интервьюер и респондент беседуют, физически находясь друг напротив друга (в одном помещении, на улице), в отличие от телефонных интервью и онлайн-анкетирования.

Следует отметить обоснованность посылок, на которых базировался данный прогноз, и соответствие самого прогноза принципам научности***. Коллега из ВЦИОМ сформулировала самое настоящее протокольное предложение: с одной стороны, оно содержит точные цифры и точные даты, с другой стороны, является рискованным и может быть опровергнуто. Но в то же время прогноз не сбылся.

Каким же образом региональным малым предприятиям – участникам рынка все же удалось уцелеть?

Национальный локдаун и остановка личных интервью в России

***Принцип (критерий) верифицируемости, гласящий, что, для того чтобы считаться научным, суждение должно содержать конкретные, поддающиеся проверке данные, сформулировал в 1934 году в своей статье «О фундаменте познания» немецкий философ, один из лидеров логического позитивизма и Венского кружка Мориц Шлик (1882–1936). Центральное понятие в концепции Морица Шлика – протокольное предложение (нем. Protokollsatz).

В том же году австрийский и (позднее) британский философ и социолог Карл По́ппер (1902–1994) сформулировал принцип фальсифицируемости (представлен в работе «Логика научного исследования»). Согласно этому принципу, теория может считаться научной в том случае, если существует возможность ее экспериментального или иного опровержения. Для этого она должна содержать рискованные положения.

Для начала следует отметить, что прогноз строился на фактах. Конечно же, в условиях локдауна, социального дистанцирования, тотальной заморозки повседневного взаимодействия приостановка личных интервью была неминуемой. В ситуации, когда санитарные власти прямо запрещали, а люди еще и боялись лишний раз с кем-то контактировать, о поквартирных опросах (наиболее ценный с научной точки зрения вид личного интервью) можно было говорить только в будущем времени. И представлялось очевидным, что если такая ситуация продлится долго (а продлилась она около пяти месяцев), то небольшие региональные компании просто утратят свой главный актив – штат опытных интервьюеров.

Помочь пережить ситуацию вынужденного простоя могла бы финансовая подушка или, если говорить на языке экономики предприятия, оборотные средства. За счет них предприниматели-исследователи могли бы оплачивать вынужденные отпуска не занятым в активных производственных операциях сотрудникам. И первые недели локдауна они так и делали. Однако этот ресурс был исчерпаемым, и хватило его ненадолго. По данным нашего совместного с Партнерами прошлогоднего исследования, к началу пандемии малые предприятия располагали финансовой подушкой, которой хватало в среднем на месяц. При этом только официальный карантин в подавляющем числе регионов продлился 2,5 месяца: с 28 марта до 12 июня. К этому следует прибавить инерцию рынка: опросы face-to-face оживали постепенно. Импульсом к их восстановлению послужила насыщенная электоральная повестка прошлого года: в конце июня прошла серия экзитполов в ходе недельного голосования по поправкам к Конституции, а в середине сентября – выборы в трети регионов страны, к которым приурочивались несколько волн опросов.

При этом не все компании, имевшие ресурсы для проведения интервью face-to-face, сочли возможным возобновить это направление в условиях пусть шедшей на спад, но до конца не побежденной эпидемии. Проблема обсуждалась на съезде Ассоциации «Группа 7/89» в сентябре 2020 года. Тогда руководители ряда исследовательских организаций высказали мнение, что к таким работам безопасно допускать лишь интервьюеров с подтвержденным иммунитетом к COVID-19. Впрочем, принятое по итогам этой дискуссии заявление Ассоциации содержало более мягкие рекомендации: соблюдать требования Роспотребнадзора.

Стратегии адаптации к пандемической реальности

Итак, исходные вводные для принятия управленческих решений: приостановка привычной, предсказуемой повседневности на неопределенный срок, финансовая подушка на месяц и отсутствие действенных лекарств / протоколов лечения / вакцины от нового вируса. Перечислим ряд зафиксированных в исследовании «РИК-2021» антикризисных стратегий и просто объективных факторов, позволивших исследовательским бизнесам, не имеющим CATI-центров, выжить.

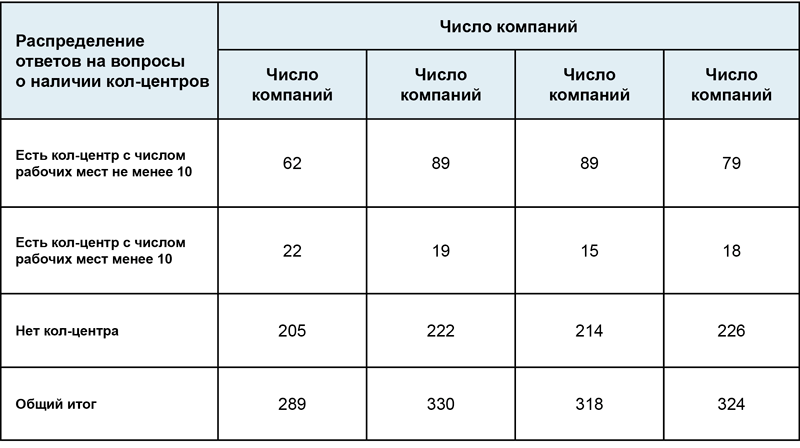

! Обозначим базовые цифры. Всего, по данным РИК-2021, на апрель этого года в России насчитывалось 342 «живых» исследовательских компании, из них 324 – в регионах. Приняли участие в исследовании 212 компаний. Заявили о наличии кол-центра 70 компаний. Соответственно, 142 компании, не имеющие своего кол-центра, и есть та база, относительно которой мы будем отсчитывать доли компаний, применивших ту или иную стратегию.

1. Диверсификация. Уход в неисследовательские продукты

Для того чтобы оценить, насколько спасительной была эта стратегия, следует взглянуть на типичный набор направлений деятельности исследовательских компаний. Принято считать, что портфель заказов региональных игроков рынка складывается из трех составляющих.

- Самостоятельные проекты полного цикла. Неважно, маркетинговые это проекты или социально-политические, главное в них то, что исследовательская компания напрямую общается с конечным заказчиком, во взаимодействии с ним определяет цели, задачи и метод исследования, объем и тип выборки, сама создает инструментарий, проводит полевые работы (опрос) и готовит аналитический отчет.

- Полевые работы по заказу другой исследовательской компании (подряд). В этом случае исследовательская организация не общается напрямую с заказчиком исследования, не знает его конечных целей и не участвует в подготовке инструментария. Она получает от непосредственного заказчика данные о числе респондентов, которых ей необходимо опросить, проводит полевые работы и передает заказчику массив данных. Как правило, в таких случаях региональная исследовательская компания собирает социологические данные лишь по своему региону.

- Неисследовательские проекты. Региональная исследовательская компания может оказывать смежные услуги (например, рекламные).

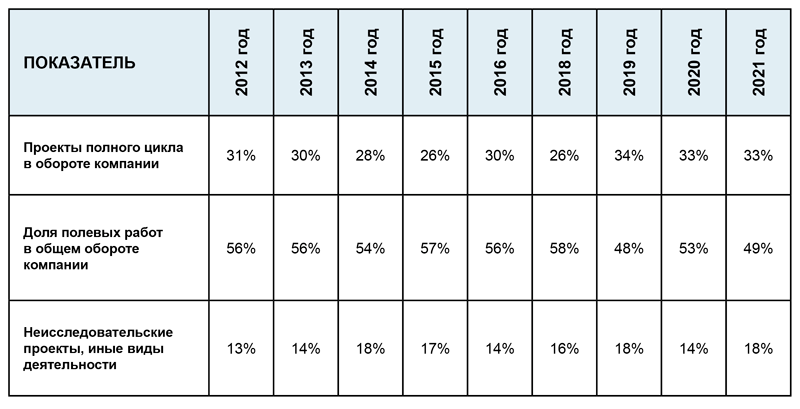

Динамика доли этих продуктов в портфеле средней региональной компании за последние 10 лет (за исключением 2017 года) представлена в таблице (здесь и ниже – данные из исследования «РИК»).

Из приведенных данных видно, что доля неисследовательских проектов достаточно стабильна: этот показатель колеблется в диапазоне 13–18%. В прошлом году он вновь оказался на максимуме, увеличившись с докризисного 2020 года на 4 п. п. 18% – усредненная цифра по всему массиву компаний. У кого-то этот показатель равен нулю, у кого-то составляет десятки процентов. Его повышение на 4 пункта означает, что для ряда компаний именно уход в непрофильную деятельность стал одним из рецептов выживания. Следует отметить, что увеличение доли непрофильных работ возникло за счет сокращения заказов на полевые работы. И, как мы увидим далее, сокращения в основном за счет face-to-face-интервью.

2. Экстренное создание CATI-центров и прием заказов на телефонные опросы при отсутствии собственного CATI-центра

Подобно тому, как другие отрасли бизнеса массово переходили в прошлом году в онлайн (см., в частности, доклад «Краш-тест малого бизнеса»), исследовательская отрасль с приходом пандемии мгновенно переориентировалась с face-to-face на телефонные опросы. Дело в том, что только эти два метода сбора данных позволяют проводить корректные с научной точки зрения репрезентативные опросы населения. При этом очевидно, что в условиях эпидемии телефонная связь более безопасна.

Создание CATI-центров. Часть компаний, не имевших до коронакризиса собственных CATI-центров, стала создавать такие подразделения.

Следует отметить, что помощь им в этом оказали другие исследовательские компании. Поскольку CATI-центр не ограничен пределами своего региона и может вести деятельность по всей России, фактически компании – доноры технологии помогали встать на ноги своим конкурентам. Это показывает, какие отношения характерны для рынка: не только конкуренция, но и партнерство. Здесь следует оговориться: многих руководителей исследовательских компаний связывает давняя дружба, основанная, прямо-таки по принципу Рокфеллера****, на десятках успешно проведенных совместных проектов. И расстояния в сотни, а порой и тысячи километров здесь не помеха.

****Джону Рокфеллеру приписывается высказывание «Дружба, основанная на бизнесе, лучше, чем бизнес, основанный на дружбе».

Вместе с тем, учитывая продолжающуюся консолидацию рынка телефонных опросов, у крупных игроков нет оснований беспокоиться, что созданный при их поддержке CATI-центр вырастет в серьезного конкурента. Такая вероятность существует, но она невысока. Выходной билет в высшую лигу этого рынка стал стоить слишком дорого. Вот какие данные приводят авторы исследования «РИК».

«В целом в сравнении с 2020 годом число CATI-центров в регионах практически не изменилось. В то же время на 70% (с 3900 до 6700) выросло число рабочих мест в кол-центрах.

Рост произошел за счет увеличения среднего числа рабочих мест в «крупных» кол-центрах (в среднем с 44 до 84 – практически вдвое)».

Очевидно, что в этих условиях появление нового небольшого рыночного игрока с 5–6 операторами (именно такое среднее число рабочих мест в небольших CATI-центрах) революционно ситуацию на рынке не изменит. Создавать же с нуля сразу большой кол-центр с десятками сотрудников – решение, требующее масштабных инвестиций, которое трудно принять и осуществить в кризисной ситуации.

Если говорить о количестве компаний, пошедших по пути экстренного создания звонкового подразделения, счет идет на единицы. Статистика РИК-2021 показывает, что в момент последнего замера на рынке присутствовало 18 компаний, имеющих кол-центры с числом рабочих мест менее 10. Годом ранее таковых было 15. Таким образом, число вновь созданных CATI-центров лежит в диапазоне от 3 до 18 (последнее – если предположить, что все 15 маленьких центров из 2020 года перешли в более высокую лигу). Это от 1,5 до 9% от числа компаний, не имевших в 2020 году своего кол-центра.

Прием заказов на телефонные опросы при отсутствии собственного CATI-центра. Другая стратегия, которую избрали компании, не имевшие на момент начала пандемии собственного кол-центра, – принимать заказ и передавать полевую часть партнерам, располагающим соответствующими мощностями. Цифры РИК-2021 позволяют определить распространенность этой практики. 44% заявили, что работают с заказами на проведение опросов методом телефонного интервью, и только 33% сообщили о наличии своего CATI-центра. В абсолютных числах речь идет о 22 компаниях из 150, не имеющих CATI. Таким образом, еще 15% компаний имели возможность получать во время простоя определенный доход благодаря использованию этой стратегии.

В сумме две взаимоисключающие стратегии по работе с заказами на исследования методом телефонного интервью использовали от 16,5 до 24% компаний.

Если к началу пандемии у компании уже был CATI-центр. Совсем иная ситуация с обеспеченностью заказами складывалась у компаний, обладавших собственными CATI-мощностями. В ситуации, когда встали все face-to-face-исследования и заказчики переориентировались на CATI, на рынке мгновенно возник дефицит. Обеспечить приоритет своим заявкам заказчики пытались через повышение цены. Сформировался классический рынок продавца, который продолжался несколько месяцев, пока компании не довели объем предложения до равновесной отметки. Для этого крупным игрокам рынка пришлось почти двукратно увеличить численность операторов CATI.

Надо сказать, эта ситуация также была зафиксирована сейсмографом РИК-2021. Так, обороты региональных компаний по исследовательским направлениям в прошлом году выросли на 5%. Очевидно, это произошло не за счет тех, кто простаивал. Более того, рост оборотов крупных федеральных компаний исследовательского рынка по цитируемым в исследовании данным отраслевой ассоциации ОИРОМ составил всего 0,7%. Сопоставление этих двух цифр показывает, что федеральные компании вынуждены были увеличить расходы, несмотря на стагнацию доходов. Очевидно, что эти деньги пошли в самый конкурентный сектор рынка – на телефонные опросы.

3. Универсальная продуктовая линейка и переход в онлайн

Следующая стратегия выживания – переход в онлайн – стала возможной благодаря фактору, на который прямо указывается в исследовании. Это присутствие в продуктовой линейке большинства региональных компаний других подрядных видов работ, помимо face-to-face-опросов. Для начала следует отметить, что 85% игроков рынка занимаются проведением полевых работ по заказу исследовательских компаний. И самый востребованный продукт, предлагаемый региональными компаниями, – экспертные интервью и фокус-группы.

Эти исследования оказалось возможно проводить дистанционно. Отдельные исследователи и до пандемии экспериментировали с онлайн-фокус-группами и онлайн-интервью. В начале же 2020-го в этих видах работ произошла настоящая революция. И надо сказать, здесь снова проявилась отраслевая солидарность. Те, у кого был опыт модерирования онлайн, стали учить – на спонтанно организовавшихся форумах, семинарах, воркшопах – своих коллег, у которых был лишь опыт проведения классических, офлайновых фокус-групп и интервью. Следует упомянуть, что к этому процессу подключился и ФОМ. Мы организовали одну из площадок (воркшоп), на которой происходил обмен опытом. Впоследствии нам звонили Партнеры, которые сообщали о поступлении первых заказов на онлайн-фокус-группы. Наличие стабильного спроса сделало полученные навыки востребованными. Эти заказы также помогли подпитать оборотными средствами обескровленные простоем компании.

Интересно, что онлайн-продукты закрепились на рынке. Если до 2020 года на протяжении нескольких лет у компаний – респондентов РИКа фиксировалось порядка 150 специально оборудованных фокус-групповых комнат (152 в замере РИК-2020), то в прошлом году их число резко сократилось – до 128. (Но параллельно возросла оснащенность этих комнат. Те, у кого они остаются, вкладываются в их оснащение. Это свидетельствует о том, что классические фокус-группы имеют перспективы со временем превратиться в нишевый продукт.)

4. Резка костов и повышение производительности труда

Еще одной стратегией выживания стало сокращение персонала. По сравнению с прошлыми годами на 10% (с 45 до 55%) выросла доля компаний, у которых в штате менее 5 сотрудников.

При этом средняя численность персонала осталась на отметке 2019 и 2020 годов – 10 человек. Однако с учетом взрывного роста численности сотрудников кол-центров эта постоянность свидетельствует о том, что в компаниях, не имеющих CATI, работников стало меньше.

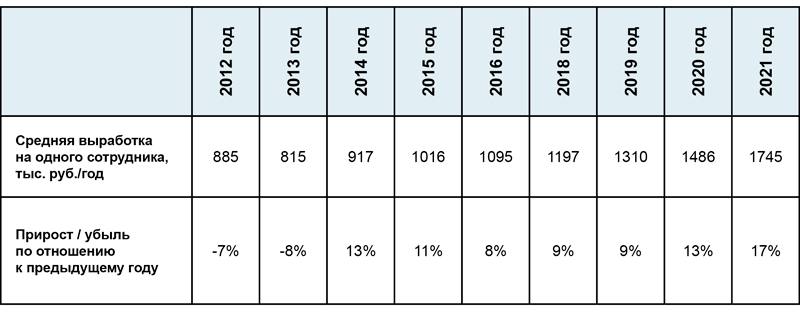

На этом фоне наблюдается скачок производительности труда. РИК-2021 показал беспрецедентный прирост показателя «выработка на одного сотрудника» – на 17% против порядка 10% в предыдущие годы. Это означает, что, сокращая персонал, предприниматели оставляли тех, без кого действительно нельзя обойтись, тех, кто все эти годы делал основную работу.

5. Анабиоз. Консервация бизнеса «до лучших времен»

Но очевидно, что сокращение расходов – решение, направленное не на то, чтобы больше зарабатывать. И если доходы радикально сокращаются и нет перспектив их скорого восстановления, предпринимателю остается одно: закрыть дело, уволив всех сотрудников. Сам он при этом может уйти работать по найму или продолжить делать свою работу уже в качестве фрилансера. При этом юридическое лицо еще некоторое время продолжает существовать, контактные данные (телефон, сайт) организации, обеспечивающие возможность принимать заказы, также сохраняются.

Особенно важно сохранять формальные атрибуты работающей компании с учетом возрастающих требований заказчиков к контрагентам в рамках так называемой должной осмотрительности при заключении сделок. Легче продержать давно функционирующее юрлицо лишний год на плаву, чем потом регистрировать новое и доказывать потенциальному заказчику, что у тебя есть большой опыт в области исследований.

Какая-то часть предпринимателей – руководителей региональных исследовательских компаний прибегла к решению ввести свою компанию в такой анабиоз. Исследованием «РИК» эти бизнесы фиксируются как «живые», но в действительности являются таковыми лишь с определенными оговорками. Количественных данных, чтобы оценить долю таких «выживших», исследование не содержит, но о серьезности положения красноречиво говорят следующие высказывания предпринимателей-респондентов (в скобках указан федеральный округ, в котором находится компания):

«Компания просто сидела без работы с апреля по октябрь». (СЗФО)

«Руководитель стал больше загружен в качестве специалиста, без уменьшения управленческой нагрузки». (ПФО)

«Компания пока еще «в реанимации», 2021 год покажет, перейдет ли компания в стационар или прекратит свое существование...» (ДФО)

Таков основной спектр управленческих антикризисных решений, позволивших компаниям, не имевшим CATI-центров, не исчезнуть с экономической карты страны в первый пандемический год. Ситуация остается сложной, и, возможно, реальное сокращение численности игроков рынка мы увидим по итогам второго пандемического года. К началу 2021-го face-to-face-исследования в значительной мере восстановились, но эпидемиологическая обстановка остается непредсказуемой, не исключены повторные введения строгих ограничений на межличностные контакты. Смогут ли региональные компании с их нынешним уровнем ресурсов поддерживать в рабочем состоянии – мобилизовывать, обучать, мотивировать, а при необходимости лечить – свою сеть интервьюеров, покажет лишь время.